-

CFA三级

包含CFA三级传统在线课程相关提问答疑;

专场人数:1519提问数量:40697

精品问答

- 老师,给最新的信息更高权重为什么不是availability bias呢?

- 第5题,从经济学公式X-M=(S-I)+(T-G)来看,如果经常账户赤字增加,不是意味着该国投资大于储蓄,或政府支出大于税收么,那么整体环境应该是好的,应该有利于资本的流入吧?为什么答案是反过来去赤字减少或盈余的国家呢?

- 她对个人笔记本电脑(personal laptop)进行了完整备份(full backup),并确保备份前已删除所有公司文件(all company files removed)。 目的:确保新备份中不包含任何前公司数据,避免合规风险。 遗留问题: 硬盘上的旧备份(previous backups)仍包含公司文件。 她不想因删除旧备份而丢失个人文件的备份历史(backup history for personal files)。 针对上述分析我有个疑惑,这个人不是已经在自己笔记本上备份了drive上的个人信息吗,怎么又Not wanting to lose the backup history for her personal files呢?他不是已经把自己的私人信息备份了吗!?

- 这里第二题的意思是三种方法都适用吗?没太理解,能否在讲解下

- 老师第二题 假设激励费的费率都一样 是不是soft会比hard好很多对于GP来说 GP会赚多得多的钱?

- 到底该怎么判断一类和二类错误?做的题目解答标准不一致啊,我看到另一道题的版本是 - 一类错误是做了错的事,二类是没做对的事。现在这一题,对于不合格的经理不采取行动,不就是二类错误 - 没做对的事吗?

- 第二题答案上说的是smaller difference,选项c是wider dispersion 是不是题出错了

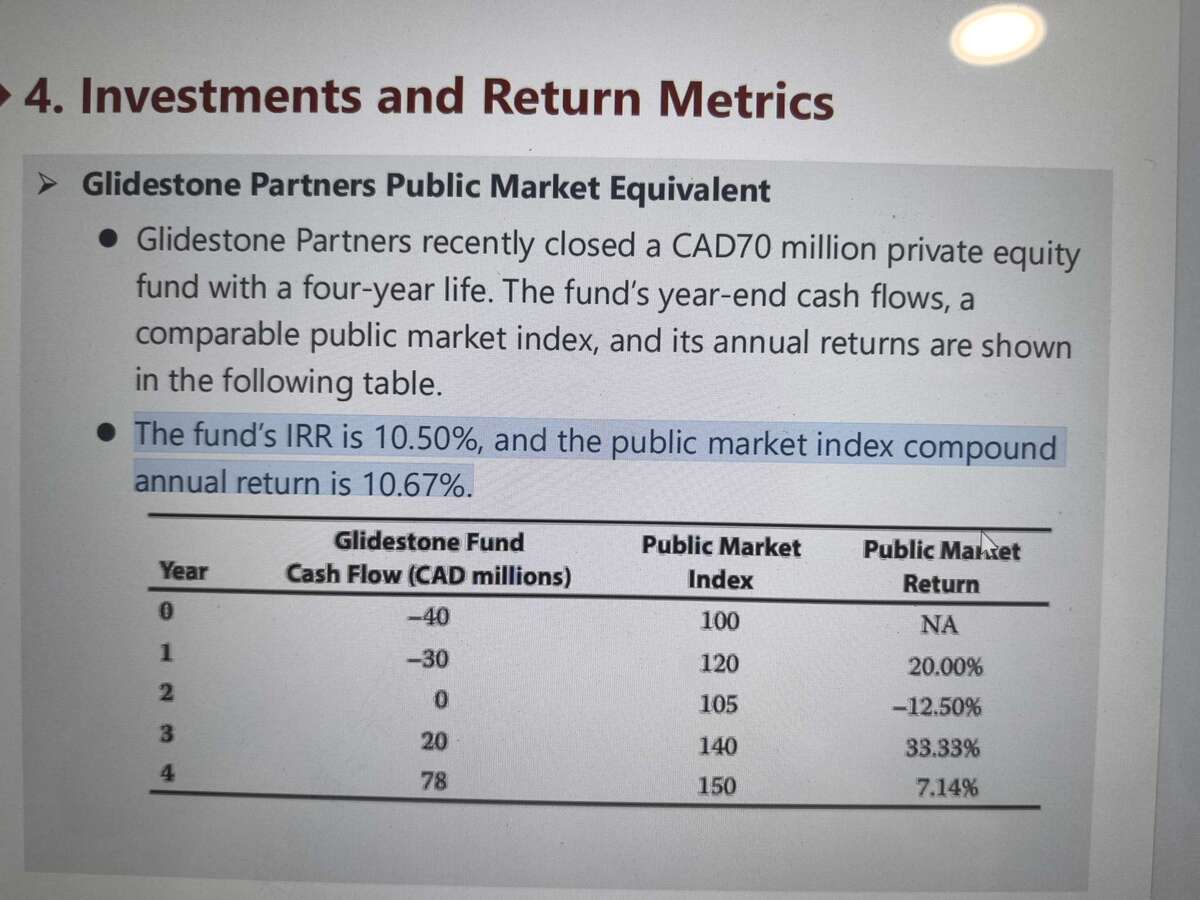

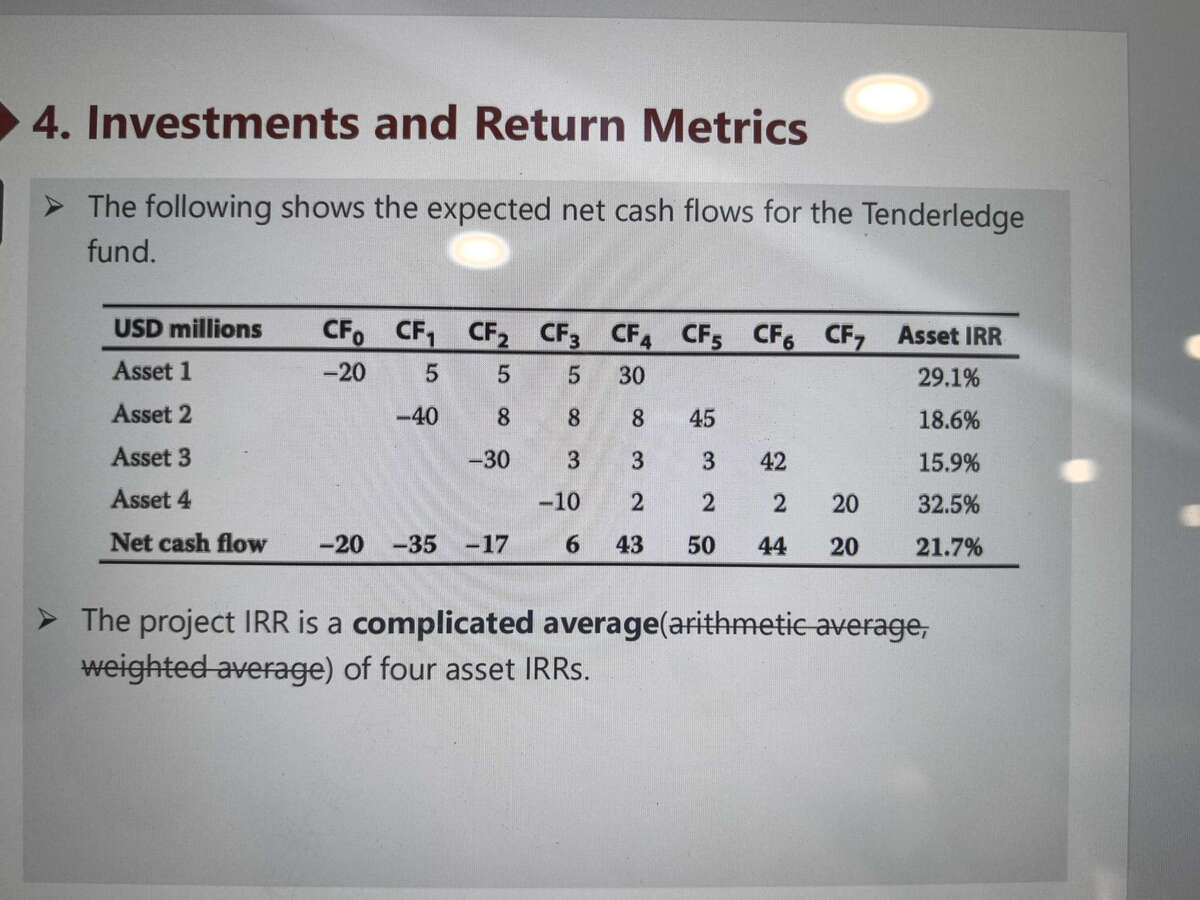

- 关于什么时候用IRR 、MOIC