HuiLYue2023-08-31 21:15:31

HuiLYue2023-08-31 21:15:31

老师,这两道题放在一起应该怎么理解呀?使用局部数据的简陋delta-normal估计要大于使用全局数据高级的Monte Carlo Simulation估算出来的VaR值。。然后Monte Carlo随着实验的不断精进,样本n不断上升,会逐渐向上收敛于delta-normal法估算出来的Overestimate的不精准的VaR?

回答(1)

尹旭2023-09-01 09:26:18

尹旭2023-09-01 09:26:18

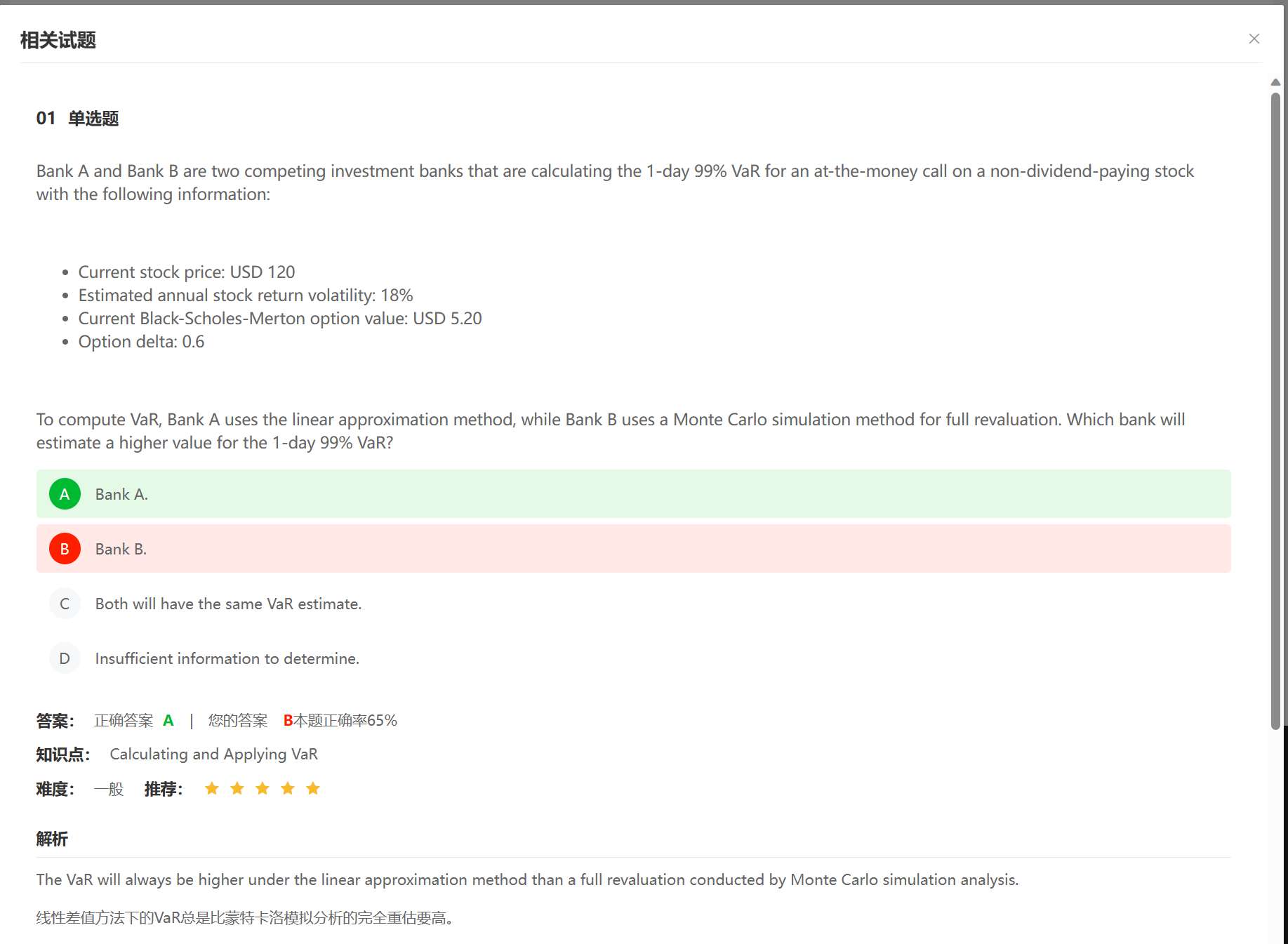

同学你好,对于研究 VaR 的这两个方法的比较,思路是这样的。

1、 delta-normal 法是使用了风险因子的估计方法,首先肯定是不精确的,并且 delta-normal 只考虑了一阶线性风险因子的影响,没有刻画出债券或期权的二阶曲度特征,它的公式是 VaR(df)=IΔI x VaR(dS) (对于期权来说)。delta-gamma 法就考虑了二阶风险的影响,它的公式是 VaR(df)=IΔI x VaR(dS) — 0.5 x Γ x VaR(dS)^2,delta-gamma 法是更接近与真实价格的,但是它比 delta-normal 法算出来的值小。也就是说 delta-normal 法的结果会高估。

2、MC 法是不假设分布的估计方法,它也是估计,是对数值的模拟,但是它的结果与 delta-gamma 法更接近,因为也考虑了期权或债券的曲度特征(只要你输入的数据是真实数据,数据中就自然包含了曲度的特征,那模型算出来的数据也就会包含曲度特征),所以 delta-normal 法也会相对于 MC 法高估。

加油同学,老师与你一起乘风破浪。如果对答疑满意,别忘点个采纳哦~

- 评论(0)

- 追问(2)

- 追问

-

这个回答没解决我问题呀。。我问的是向上收敛的问题,这两道题结论完全相反

- 追答

-

同学你好,

这道题,如果将 delta - normal 法和 MC 法还有 HS法放在一起讨论的话,那 delta - normal 法就是个广义的概念,这里包含了 一阶 delta - normal和二阶 delta - gamma 的方法。

并且题目中已经说了 标的资产是服从正态分布的,那用 delta - normal 法就已经能很好估计标的资产的 VaR 值了(包含了考虑二阶曲度的影响),也就是结果会很贴近真实的 VaR 值。

而 MC 法随着 n 增加,结果会更加贴近真实的 VaR的结果。 delta - normal 法和 MC 法(n很大的情况下)都很贴近真实的 VaR的值了,所以两种方法的计算出来的结果就很趋同。

而你贴出来的图片中的题,它说了特指 delta - normal 法中 linear 的估计(只考虑一阶线性因素),那就是说没有考虑二阶曲度的影响,肯定就不精确。

评论

0/1000

追答

0/1000

+上传图片