188****06822022-05-04 04:25:58

188****06822022-05-04 04:25:58

请老师讲解一下为什么这两道题的题目要求我觉得类似,但是结果却差别这么大。尤其是为什么选择covariance高的fund可以减少active risk。

回答(1)

开开2022-05-04 15:39:50

开开2022-05-04 15:39:50

同学你好,

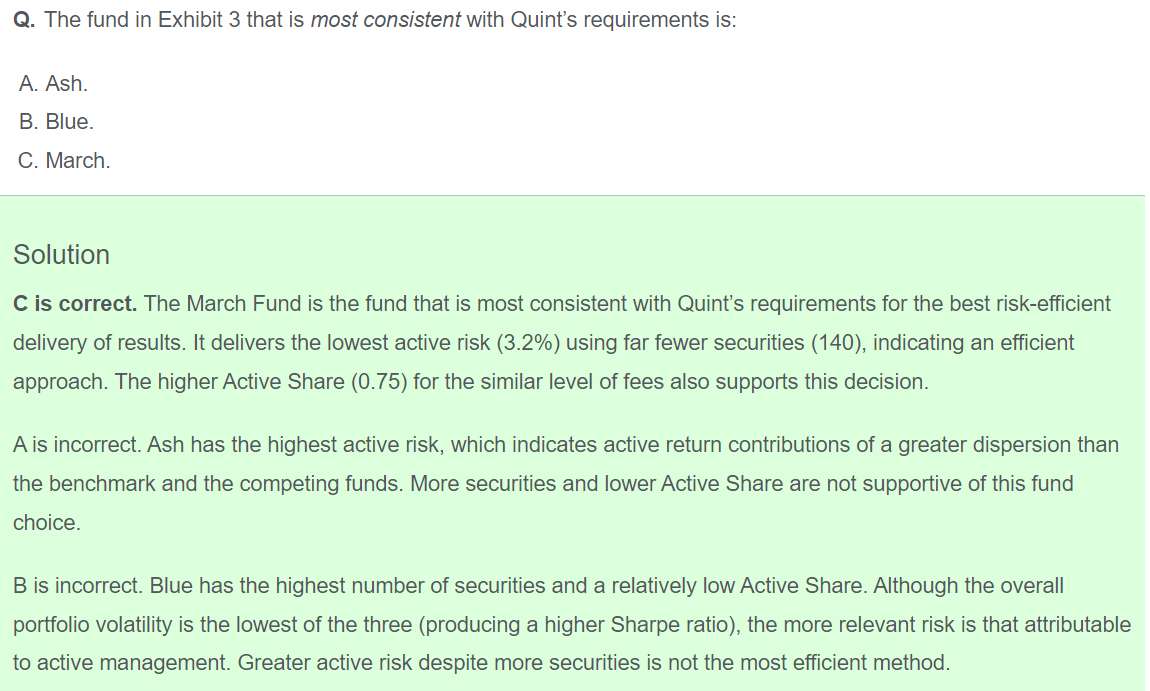

Q1: 这题是让你选最risk-efficient的组合。Risk-efficient可以理解为用最低风险的组合构建方式来达到给定的预期收益目标。因此如果两个组合的active return差不多,active risk越小的越risk-efficient。如果active risk和return 都差不多,那么它持有的股数越小,说明它在持有较少股数的情况下就能达到相似的结果,风险管理能力越强,也更加risk-efficient。因为题中说,这几只基金都是相似的收益率,相似的benchmark,因此他们的active return是差不多的,而March它的active risk 和股票数量是最小的,因此是最Risk-efficient。

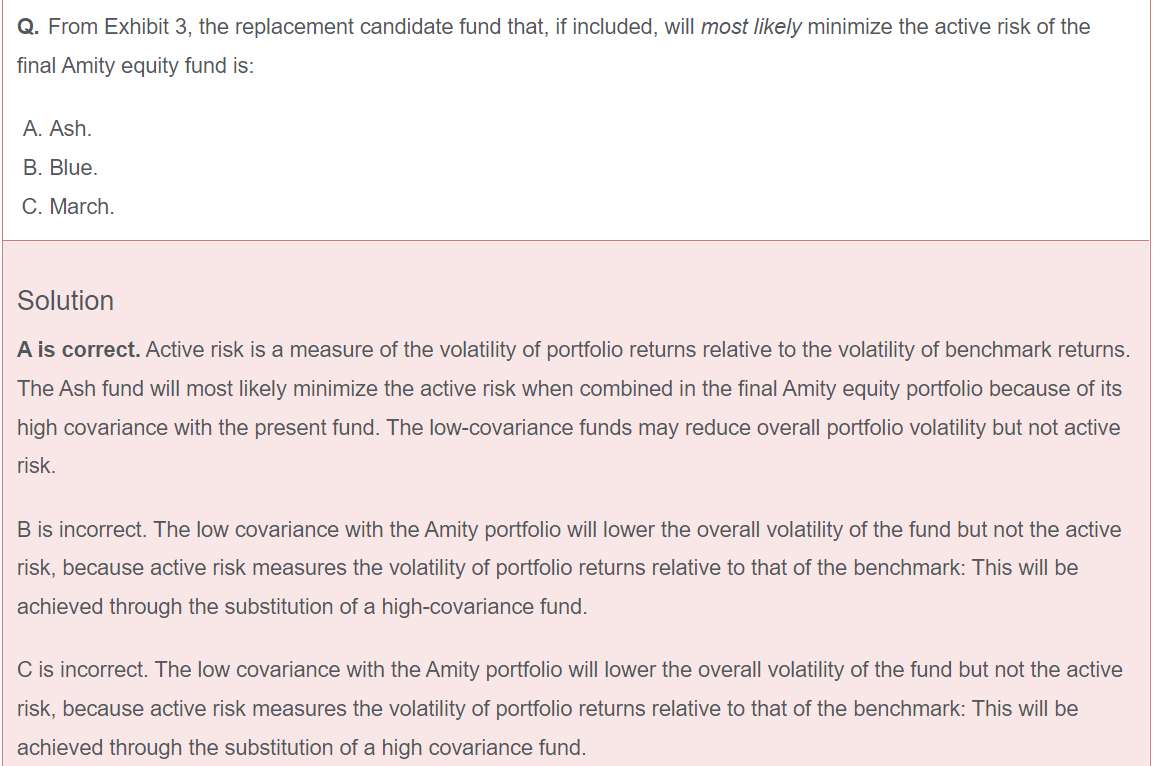

Q2: active risk是基金的表现和基准表现不一样的程度。在基金中加入和自己现有资产相关性较低的基金会增加自己的active risk。这里有个假设就是组合本身和基准的相关度就是较高的(这也可以理解,一般来说10%的active risk就很高了),那么加入和原基金相关性低的资产意味着这个资产和benchmark的相关性也低。例如,在权益基金中加入cash就会增加基金的active risk,因为cash的表现和权益基金的表现的相关性很低,会增加基金表现和基准表现不一样的程度(可参考下图)。因此,选Ash这个和A基金相关性最高的。

- 评论(0)

- 追问(0)

评论

0/1000

追答

0/1000

+上传图片