陈同学2021-10-24 00:59:11

陈同学2021-10-24 00:59:11

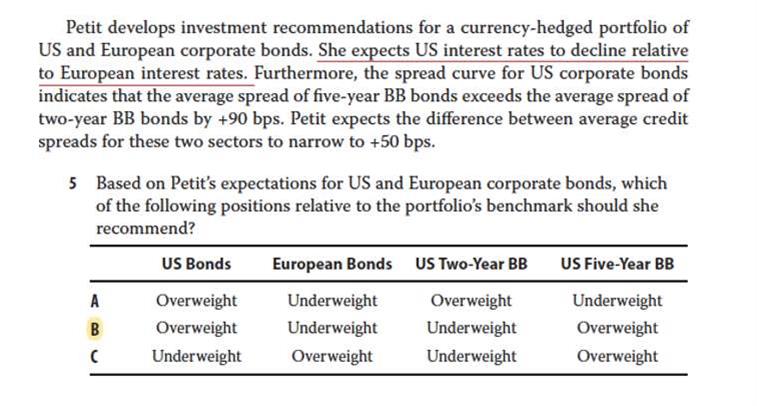

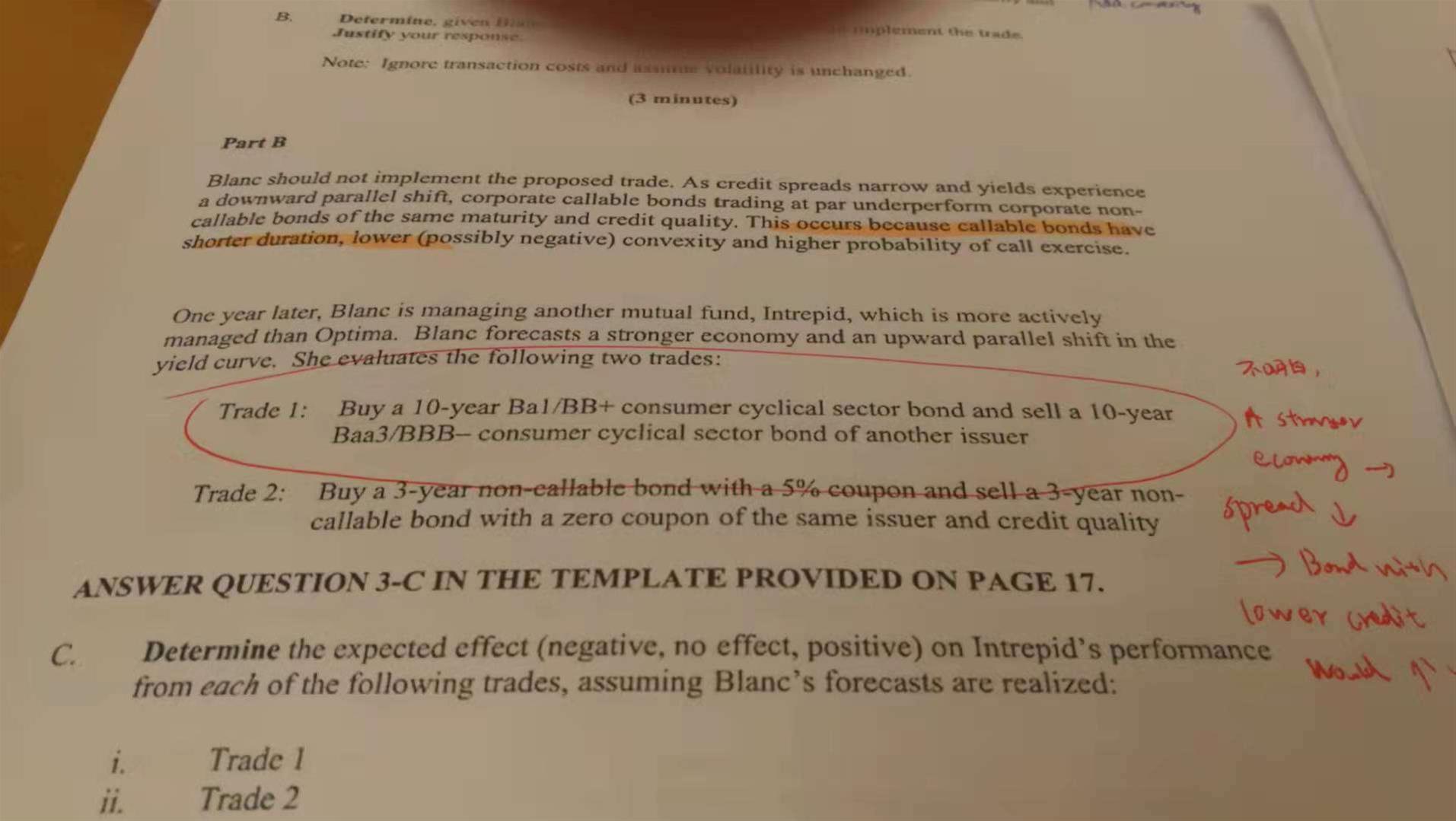

预测经济会变好,credit spread变小的情况下, 1. 原版书课后题21章5题(见截图1)给出的结论是: 两个bonds Maturity一样,但信誉更低的那个价格会上升(因为default risk预计下降),因此应该提前买入信誉更低的证券(因为未来价格相对于信誉更高的证劵来说会上升),卖出信誉更高的证券(因为经济变好的情况下,信誉更高的证券预计价格相对于信誉更低的证券来说会下降) 我的问题是 1:ips 2015 q3 part b (见截图2)中给出的答案是不是就说的是上面那个意思?答案表述有点绕,我没完全看懂。 2: 2013 q9 part b(见截图3)想表达的意思是不是: 这道题同样是credit spread 缩小,两个信誉等级相同的证券,本来maturity长的那一个(30 year)相对于maturity短的那一个(3 year)价格是上升的。但是从另一方面考虑,因为interest rate上升了,所以Maturity长的那一个(30 year)相对于maturity短的那一个(3 year)价格下降更大,所以这种情况下,两种不同方向的effect叠加,综合考虑还是应该是卖掉30年证券,买入3年证券?

回答(1)

Nicholas2021-10-25 16:58:47

Nicholas2021-10-25 16:58:47

同学,下午好。

1.是的;

2.这里的策略是借短投长,那么一方面是信用利差收窄,代表整体的收益率是降低的,另一方面此题问的是最明显的风险是什么,风险在于长期的利率会上升,利率上升将会导致债券价格变低。

因为我们借短投长是买入了长期债券,因此长期债券的久期更大,长端的利率上升将会导致债券价值总体下降。

请【点赞】哟~。加油,祝你顺利通过考试~

- 评论(0)

- 追问(0)

评论

0/1000

追答

0/1000

+上传图片