苏同学2021-04-17 21:22:26

苏同学2021-04-17 21:22:26

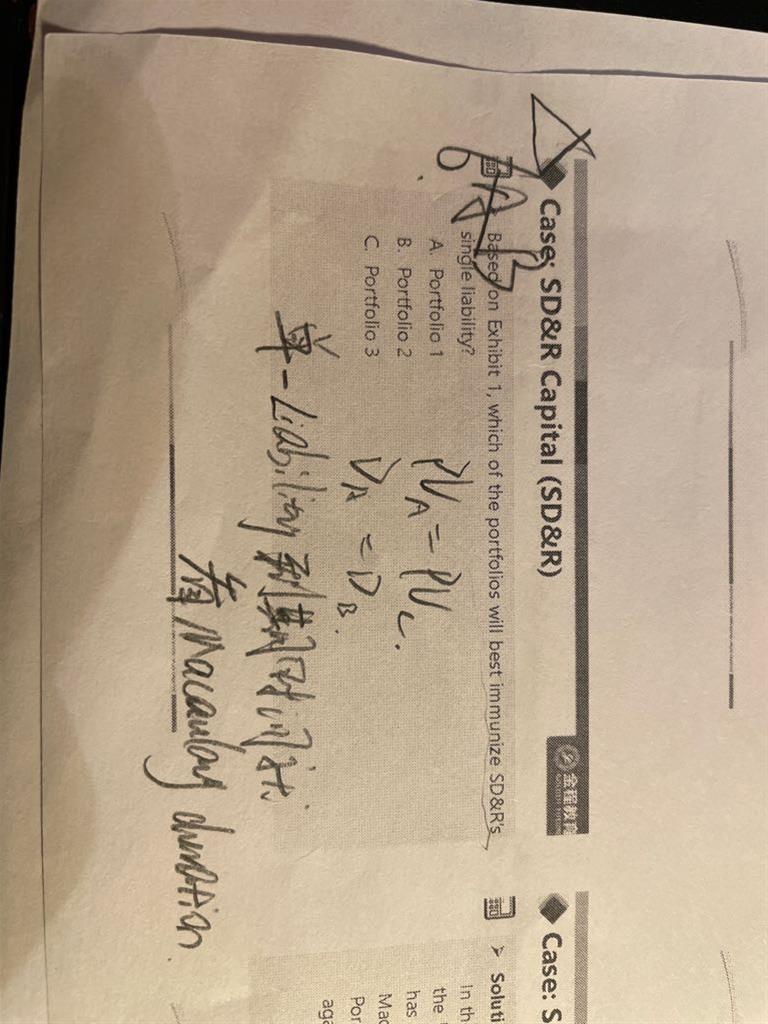

是不是在所有ALM策略中都是一个liability需要一前一后两个asset去匹配? 然后这里的mac duration是指这这两个asset的平均mac duration吗?

回答(1)

Nicholas2021-04-19 16:13:54

Nicholas2021-04-19 16:13:54

同学,下午好。

在单一债券情况下,我们说用资产组合来匹配负债,应该是一前一后债券来匹配单一负债;

但是在多个债券的情况下,不一定是上述结构,例如我们用Bullet结构来匹配,就会有可能让资产组合的两个债券集中在中间,其资产组合债券的范围不能够涵盖负债的范围,但麦考利久期匹配即可。

因此,我们还是紧密围绕原版书中给出的条件来判断,即单一债券是麦考利久期和PV匹配,多个债券是麦考利久期和PV匹配,凸性在大于负债凸性的前提下选择最小值。同时根据上述条件还可以演变为BPV匹配,实质一样。

通常题目中会直接给出麦考利久期,最好的方法是将债券组合的现金流作为整体,然后用麦考利久期的基础定义,折现现金流做权重的加权平均回流时间来计算;但如果确实需要计算,一般不会这么复杂,直接用债券市值/组合市值作为权重,乘以单个债券的麦考利久期来计算组合久期就可以了。

致正在努力的你,望能解答你的疑惑~

如此次答疑能更好地帮助你理解该知识点,烦请【点赞】。你的反馈是我们进步的动力,祝你顺利通过考试~

- 评论(0)

- 追问(0)

评论

0/1000

追答

0/1000

+上传图片