苏同学2021-03-13 11:51:58

苏同学2021-03-13 11:51:58

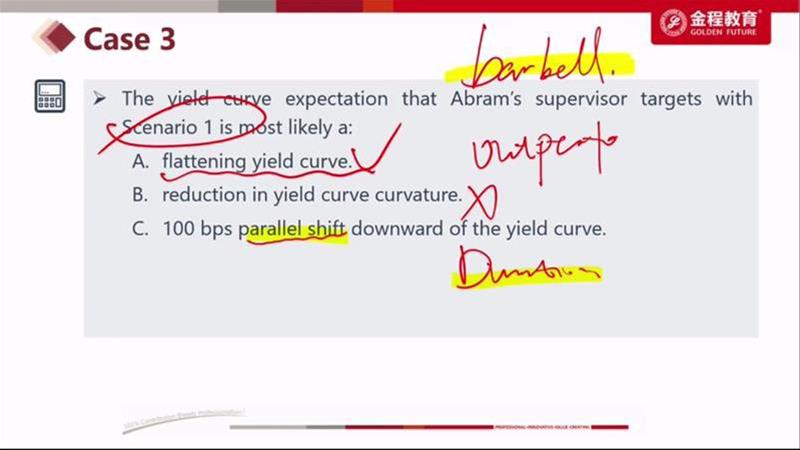

想问一下选项a与b的区别。不都是让yield平坦?另外barbell策略不是应该增加突性的时候赚钱吗?增加突性应该是让yield curve更陡,为什么是flattening?

回答(1)

Nicholas2021-03-15 13:18:49

Nicholas2021-03-15 13:18:49

同学,下午好。

一般我们认为收益率曲线是平稳向上的,那么

Flattening yield curve情况下,就是长期利率下降大,中期利率下降小,短期利率不变。由于长期债券久期大,长期利率下降大,因此更多配置长期债券将会得到更多的回报。

100 bps parallel shift downward of the yield curve情况下,收益率曲线形状不变,只是曲线上每个点的利率下移。那么应该是各个时期的债券价值都会上升。这时候策略是卖掉除了2年和30年的债券并且将卖出的资金配置在这两个期限的债券上,存在的问题是卖掉其他债券相当于减少了收益,这样一卖一买可能会导致收益减少,并不是最优解。

致正在努力的你,望能解答你的疑惑~

如此次答疑能更好地帮助你理解该知识点,烦请【点赞】。你的反馈是我们进步的动力,祝你顺利通过考试~

- 评论(0)

- 追问(2)

- 追问

-

b选项是什么意思?短中长期分别怎么变?

- 追答

-

同学,早上好。

B选项是说收益率曲线的曲度减小,那么就是中间的肚子是凹进去的,两边利率上升,中间利率下降,如果在这种利率变动下获得较高的收益应该做多中间,做空两边,应该使用Bullet。

评论

0/1000

追答

0/1000

+上传图片