皮同学2020-10-16 16:19:58

皮同学2020-10-16 16:19:58

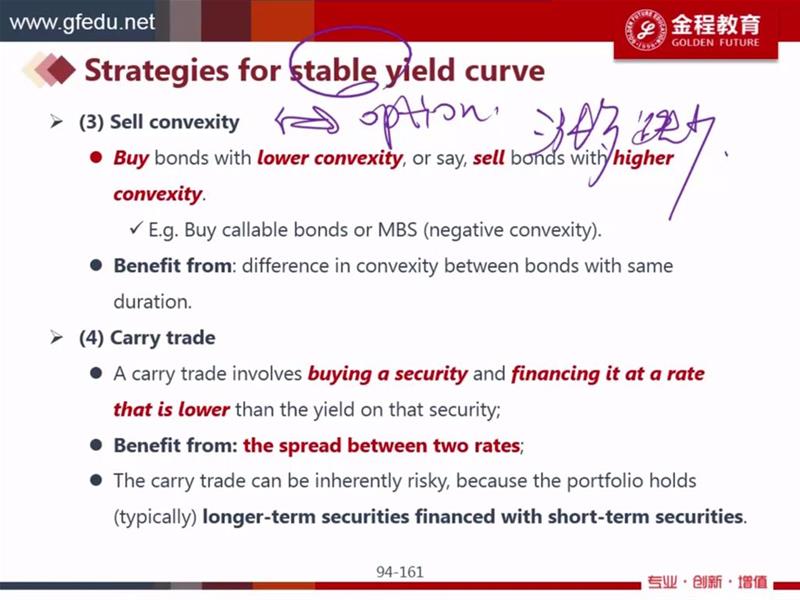

收益率曲线非平行移动的时候,对于某个债券,为了获利,convexity应该是越大越好吧?但是为了稳定(降低yield curve risk)convexity是越小越好? 我这样理解对么

回答(1)

Chris Lan2020-10-16 18:07:41

Chris Lan2020-10-16 18:07:41

同学你好

我们在讨论收益率曲线策略时,一般都是指债券组合应该如何构建。而不是单一债券。

对于收益率曲线的非平行移动,其实要看他怎么变化,如果曲率变高,是barbell更有利,如果是曲率变低,应该是bullet更有利。

我观察你问的一些问题。我给你一点小建议,你要先确定你是站在免疫的角度,还是收益率曲线策略的角度来想知道。

不同的角度,结果是不同的,所以如果目的不明确,特别容易搞混了。

致正在努力的你,望能解答你的疑惑~

如此次答疑能更好地帮助你理解该知识点,烦请【点赞】。你的反馈是我们进步的动力,祝你顺利通过考试~

- 评论(0)

- 追问(2)

- 追问

-

现在是收益率曲线策略这边比较难懂

在收益率曲线变化时,既然convexity是涨多跌少的好东西,那不是应该在任何时候都选择convexity更大的债券组合?那从这条来选的话,应该一直都选convexity大的barbell咯?

不过书中讨论时似乎都是按照duration长短来区分gain/loss的,那这里是先不考虑convexity的影响了?

- 追答

-

同学你好

你这里的思维错在只考虑了convexity确实是涨多跌少,但是债券价格变化主要还是duration来解释的,所以duration的影响比convexity大的多。

因此要根据收益率曲线的变化,在久期中性的情况下,调整久期的分布。所以肯定要先关注久期的影响。

评论

0/1000

追答

0/1000

+上传图片