穆同学2024-07-28 23:34:35

穆同学2024-07-28 23:34:35

直播,减少p价格变动带来的market risk,所以让detla等于0,卖出detla份股?这不太明白。还有就是delta等于1,就是卖出1份股这里不明白。

回答(1)

Evian, CFA2024-07-30 15:33:43

Evian, CFA2024-07-30 15:33:43

ヾ(◍°∇°◍)ノ゙你好同学,

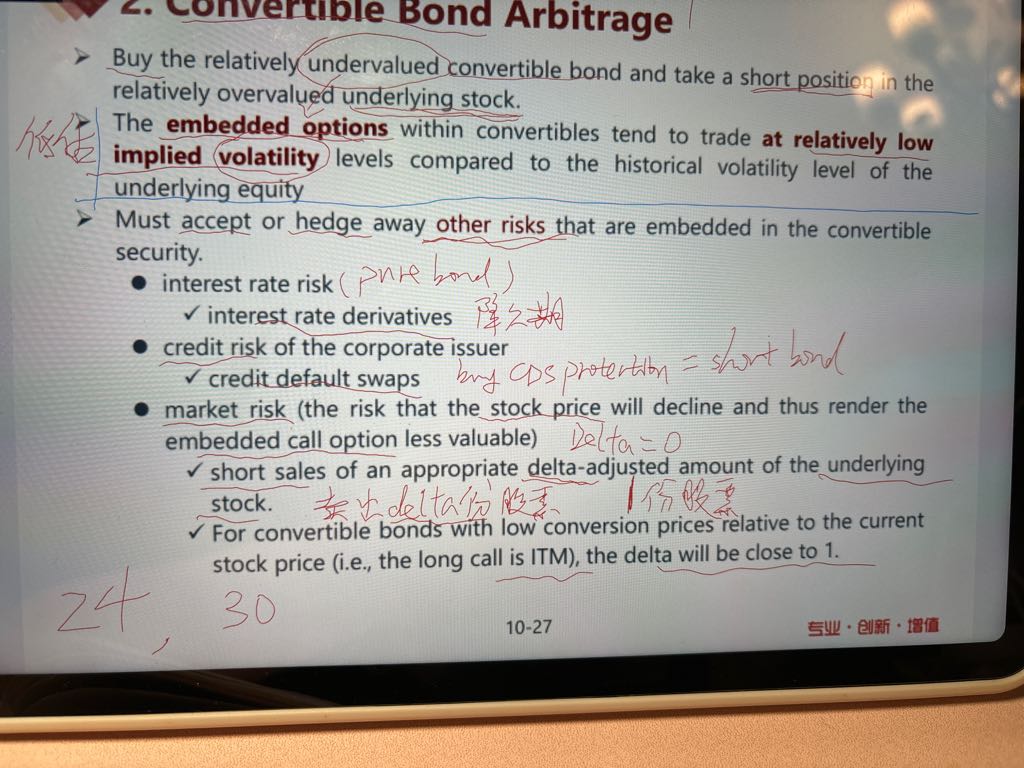

Buy the relatively undervalued convertible bond

原有头寸是持有可转债

long convertible bond=long pure bond, long call option on stock

其中call option的价格会受到标的资产价格波动的影响,这个影响用delta来衡量,long call的delta为正

为了减少标的资产股票价格波动对可转债价格的影响,也就是管理market risk,所以让detla等于0,此时卖出detla份股,short stock的delta为负数,于是和之前的delta一正一负调整整体的delta为0

delta等于1,说明delta= △c/ △S =1,此时期权和股票价格的变动是1:1的关系

如果long call,期权价格上涨1单位,对应short delta份股票

delta= △c/ △S =1,变形之后,△c =△S

期权价格上涨1单位,此时股票价格上涨1单位,由于是short 股票,所以股票亏1单位,和期权价格上涨赚的1单位抵消

---------------------

投资更加优秀的自己👍 ~如果满意答疑可【采纳】,仍有疑问可【追问】,您的声音是我们前进的源动力,祝您生活与学习愉快!~

- 评论(0)

- 追问(2)

- 追问

-

所以可转债,就相当于买债+call,然后short 股,这个call和股的delta 相等,形成delta hedge?

- 追答

-

买可转债,就相当于买债+call

此时call带来了风险,当股票价格波动的时候,call的价格会波动,继而影响可转债的价格

然后short 股,这个call和股的delta 相等,形成delta hedge

此时call的价格不会受到股票价格波动的影响(只考虑delta一阶导)

评论

0/1000

追答

0/1000

+上传图片