赵同学2021-09-26 06:35:50

赵同学2021-09-26 06:35:50

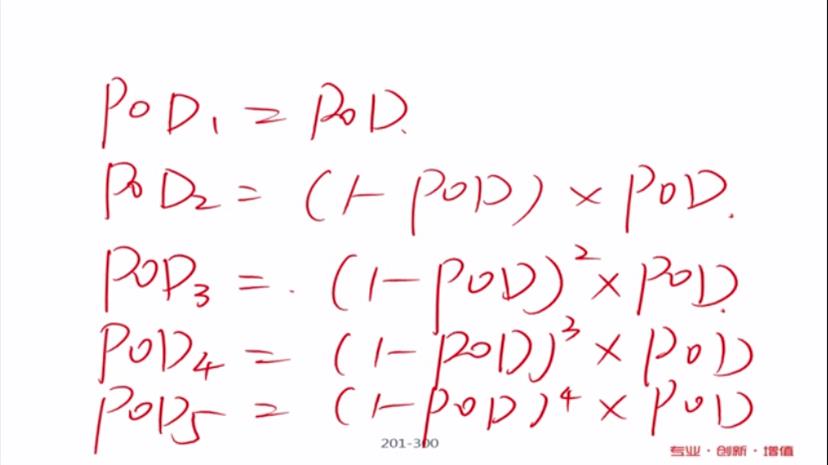

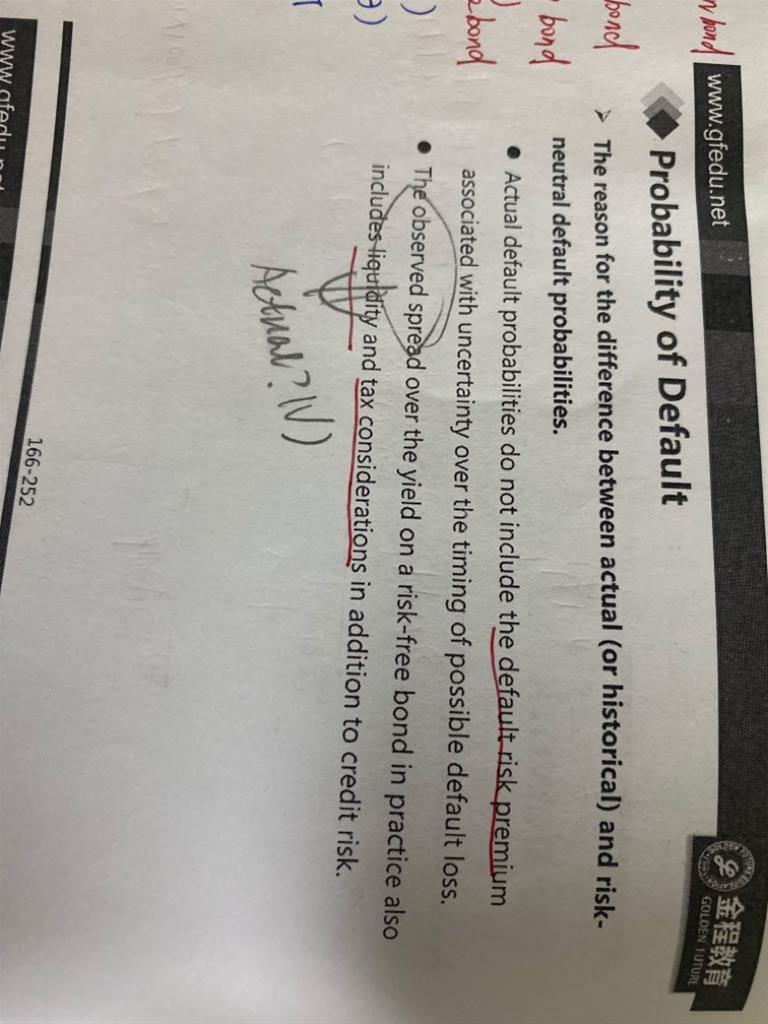

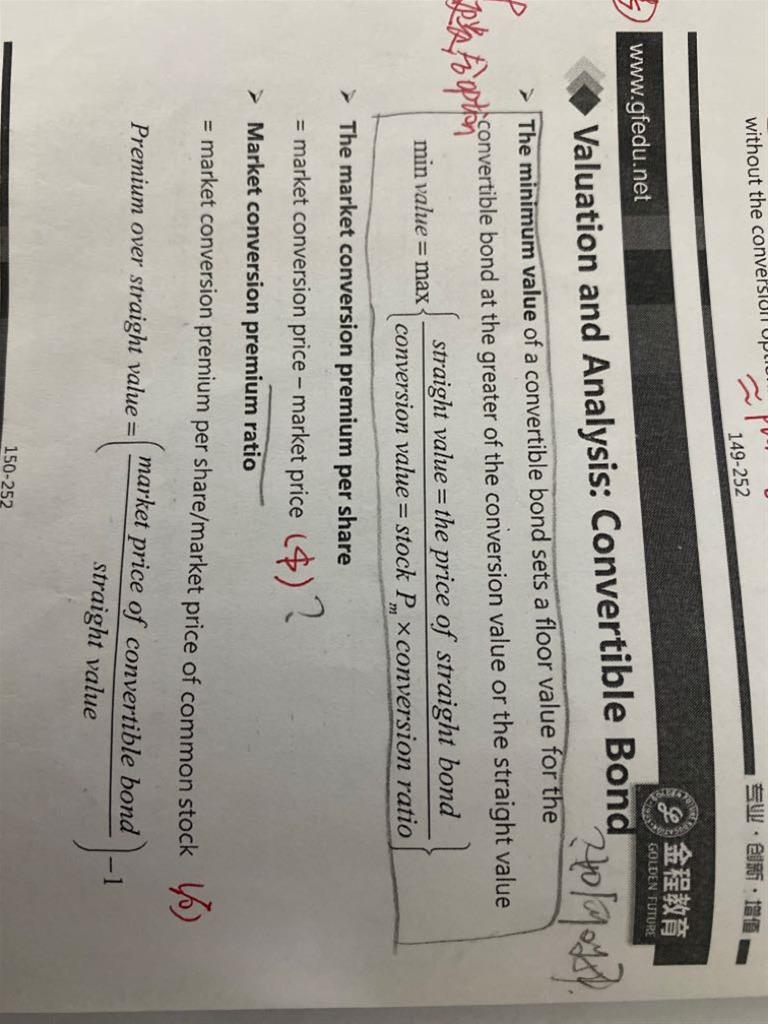

1. 第一图, 这个公式怎么推倒而来的? 如果每期的违约概率都不同,那是不是就不能用这个公式了?2. 第二图的这两点什么意思?3. 第三图 min value 公式如何理解?

回答(1)

Essie2021-09-26 10:20:39

Essie2021-09-26 10:20:39

你好,

1.POD1是指第一年的违约概率,POD2是第二年的违约概率,它应该等于第一年不违约的概率(1-POD)乘以第二年违约的概率POD,以此类推,这里默认每年的POD都相同。但就像你说的一样,如果每年的违约概率不同,那么不能直接使用这个公式,需要做相应的调整,比如说第二年的违约概率,POD2就需要写成(1-POD1)*pod2(只在第二年违约的概率),第三年(1-POD2)*pod3。

2.第一点:实际的违约概率中不包括具体会在哪年违约的这部分的时间上的风险溢价。

第二条:我们之前学过公司债的收益率-国债的收益率=spread,这个spread里它包含了很多风险,有信用风险,流动性风险,也有税等其他方面的风险,只要有风险,都包含在这个spread里。但在这里,它直接用这个spread=预期损失,也就是默认这里只含有信用风险,即全部的spread都是补偿给信用风险的,所以信用风险被高估。

3.对于可转债来说,如果股票价格上涨,那么投资者会选择将可转债转换为股票,这个的价值就是conversion ratio*股票价格,也就叫做conversion value;如果股票价格下跌,那么投资者不转股,继续持有可转债,所以这部分价值就等于债券本身的价值。所以对于可转债来说,它最低的价值就是max(转股,不转股)更高的那个。

加油~

- 评论(0)

- 追问(0)

评论

0/1000

追答

0/1000

+上传图片