圆同学2021-01-25 12:04:41

圆同学2021-01-25 12:04:41

利率波动加大,对callable, OAS变小, OAS衡量流动性风险和违约风险,那流动性风险和违约风险是怎么变小的呢? 利率波动加大,对putable, OAS变大, OA是衡量流动性风险和违约风险,那流动性风险和违约风险是怎么变大的呢?? 非常困惑,请认真深入解答,本节最后一个问题,已经纠缠很长时间了。

回答(1)

Vincent2021-03-24 11:12:08

Vincent2021-03-24 11:12:08

你好

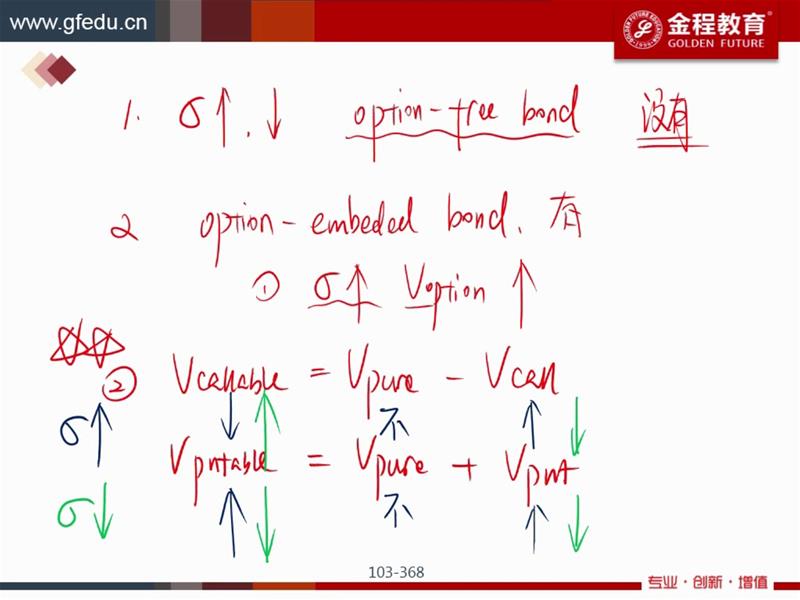

我先说下从估值角度的理解:

因为利率波动性变大,行权的可能性变大。对于callable bond,行权后是用较低的行权价格来替代原来的价格,于是PVCF下降,因为OAS是基于市场参考对象的价格反过来试错出来的,此时市场的参考对象价格不变,于是折现率也就是OAS下降。

反之,对于putable bond,行权后是用较高的行权价格来替代原来的价格,于是PVCF上升,同样由于此时市场的参考对象价格不变,于是折现率也就是OAS上升。

如果从风险补偿角度,可以理解为对于callble bond, 权利是给到发行人的,波动率假设变大,行权可能性变大,于是作为投资人我的风险也变大了,于是对于权的补偿变大了,因为参考对象市场价格不变,于是总折现不变,于是除权外的风险补偿变小,也即是OAScall变小。

对于putable bond, 权利是给到投资人的,波动率假设变大,行权可能性变大,于是作为投资人我的风险变小了,于是对于权的补偿变小了,因为参考对象市场价格不变,于是总补偿不变,于是除权外的风险补偿变大,也就是OASput变大。

- 评论(0)

- 追问(0)

评论

0/1000

追答

0/1000

+上传图片