甜同学2019-07-16 10:39:23

甜同学2019-07-16 10:39:23

老师您好,用BSM model计算American put的价格能举个例子吗?

回答(1)

Cindy2019-07-16 10:49:11

Cindy2019-07-16 10:49:11

同学你好,布莱克对美式期权的定价做了估计,首先计算期权在到期日的欧式期权的价值,然后计算在tn天时的期权价值,(n指的是股票分红的那天),最后在欧式期权价值与tn天时的期权价值中取一个较大值作为美式期权的价格。

假设股票A现在股价是100元,波动率是0.2,无风险利率6%,期限6个月,执行价格100元,现有一个股票期权,它的标的资产即该只股票在5个月后会有2元的红利支付。若该期权是美式期权,它的价格是多少?

如果是美式期权,要评估现金红利支付有多少,是不是足够大,是否值得提前行权。欧式期权不会有此类问题,因为欧式期权是不能提前执行的,所以执行日只能是6个月后,C=SN(d_1 )-Ke^(-rT) N(d_2),若是离散的红利支付,同样要把现金流贴现到0时刻,然后在股票价格中扣减,新的股票价格S’=100-2e^(-6%×5/12)=98.0494,所以[100-2e^(-6%×5/12)]N(d_1 )-100e^(-6%×6/12) N(d_2),分别计算d_1 、d_2,d_1=(ln 98.0494/100+(6%+1/2 〖×0.2〗^2 )×0.5)/(0.2×√0.5)=0.14366, N(d_1 )=0.5571,N(d_2 )=0.501,最终欧式期权价值计算结果是5.99。

美式期权可以提前行权,提前行权的时间应是在红利支付日之前,所以在红利支付日期权的价值是很重要的,如果期限为5个月的期权合约,股价是100 元,持有股票的目的是为了获取股票在5个月后的 2元红利,根据期权定价公式C=SN(d_1 )-Ke^(-rt) N(d_2)= 100N(d_1 )-100e^(-6%×5/12) N(d_2) d_1=(ln 100/100+(6%+1/2 〖×0.2〗^2 )×5/12)/(0.2×√(5/12))=0.2582,N(d_1 )=0.601,N(d_2 )=0.551,最后计算出期权价值为6.36,6.36>5.99,所以6.36即为美式期权的价格。

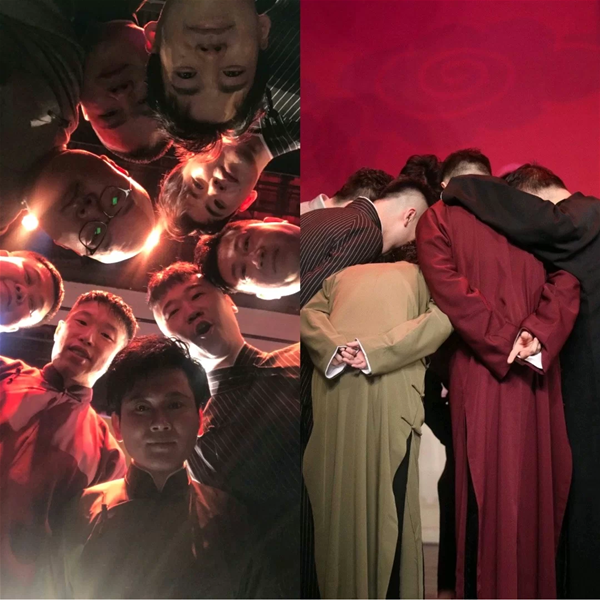

这个公式编辑器看的不大清楚,我重新截图给你看吧(#^.^#)

- 评论(0)

- 追问(0)

评论

0/1000

追答

0/1000

+上传图片