大同学2020-09-18 22:10:44

大同学2020-09-18 22:10:44

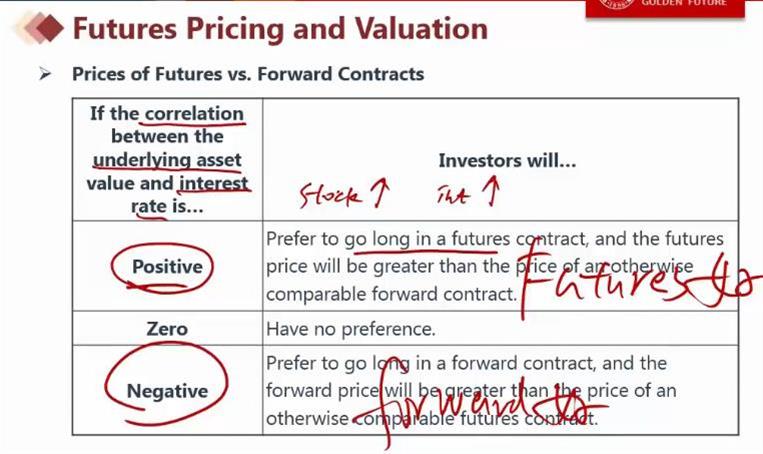

图中的原理,请解释一下,不是完全理解。谢谢!

回答(1)

Evian, CFA2020-09-21 11:17:04

Evian, CFA2020-09-21 11:17:04

你好同学,

标的资产价格和利率的关系:正相关或者负相关是已知条件,不需要判断这个信息,而是在这个信息上,判断投资者更偏向于投资期权合约还是期货合约。

因为forward和futures本身特质引起的,无论合约期间payoff是+或者-,forward contract不会发生任何的CF交换,而futures不一样,他有margin account。若:合约的一方long头寸,看涨标的资产stock,进入合约后,stock上涨,这一方处于payoff为+的情况下,margin account中的钱可能超过了initial margin,这一方投资者可以将钱取出,以市场利率再投资,这个就比forward来的好了。另一种思考角度是从forward入手,赚的钱取不出来,interest相当于一种机会成本,此时你选择把理论上挣的钱留在这个forward中,放弃了投资其他金融工具的机会,所以这个时候希望interest rate低一点。

To乘风破浪的你,希望以上信息可助力您更好理解知识点,【点赞】让我们知晓您对答疑服务的支持~

- 评论(0)

- 追问(2)

- 追问

-

为什么负相关,forward更好?

- 追答

-

当利率和标的资产的价格呈现负相关的情况下,从forward入手,赚的钱取不出来,interest相当于一种机会成本,此时你选择把理论上挣的钱留在这个forward中,放弃了投资其他金融工具的机会,我们此时希望机会成本越低越好,标的资产的价格越高,利率越低,所以这个时候interest rate低一点,也就是forward可以满足。

如果这种理解角度不适合你的思路,那么从正相关的情况下,记住投资者更偏向futures即可

评论

0/1000

追答

0/1000

+上传图片